Fintech inovacije i njihov utjecaj na tradicionalno bankarstvo

Koji iznos trebate?

Koji rok plaćanja želite?

Nove korisnike ne tražimo platnu listu za iznose do 500 € na maksimalan rok do 30 dana!

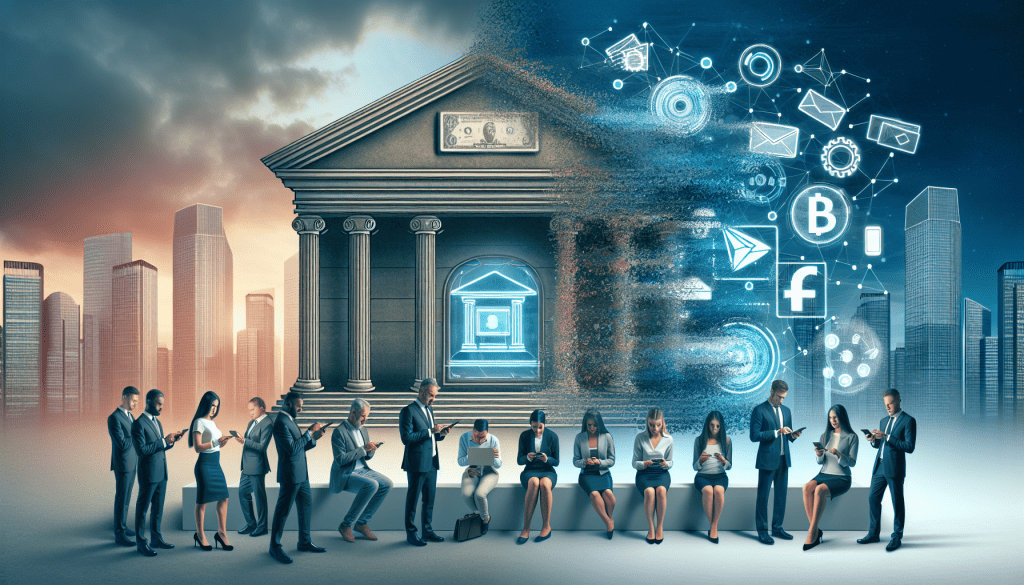

Fintech inovacije i njihov utjecaj na tradicionalno bankarstvo neminovno mijenjaju pejzaž financijskih usluga kakav smo nekada poznavali. Ubrzani tehnološki napredak i digitalizacija temeljni su pokretači koji oblikuju novu eru u kojoj su bankarski proizvodi i usluge dostupniji, brži i prilagođeniji potrebama modernog korisnika. S jedne strane, to znači da banka mora redefinirati svoje poslovne strategije kako bi ostala relevantna u svijetu gdje su transakcije u realnom vremenu, mobilno bankarstvo, personalizirane financijske usluge i peer-to-peer plaćanja postali standard.

Fintech tvrtke donose inovacije poput automatiziranih algoritama za upravljanje investicijama, umjetne inteligencije u procesuiranju podataka i naprednih sigurnosnih sustava koji koriste biometriju. Takve inovacije omogućuju korisnicima da vrše kompleksne financijske operacije bez potrebe za posjetom fizičkim poslovnicama banaka, čime se značajno skraćuje vrijeme i povećava učinkovitost obavljanja financijskih transakcija.

Osim transformacije u pružanju usluga, fintech inovacije i njihov utjecaj na tradicionalno bankarstvo podrazumijevaju i promjenu u interakciji s klijentima.

Društvene mreže, chatbotovi i personalizirane aplikacije sada su kanali kroz koje se obavlja većina komunikacije. Ovaj pristup ne samo da pruža veću dostupnost i bolju korisničku podršku, već omogućuje bankama da prikupe i analiziraju velike količine podataka o ponašanju korisnika, što dalje vodi ka unapređenju usluga i kreiranju novih proizvoda.

Kroz ovakvu promjenu financijskih usluga, tradicionalne banke se suočavaju s izazovima prilagodbe, ali i s prilikama za inovaciju. One banke koje uspješno integriraju fintech inovacije u svoje poslovanje, ne samo da će ostati konkurentne, već će pridobiti i lojalnost klijenata kojima je stalo do brzine, sigurnosti i personalizacije usluge. Zato je jasno da je utjecaj fintech inovacija na tradicionalno bankarstvo dvostran; donosi promjene koje mogu biti izazovne, ali i pruža platformu za rast i razvoj u novom digitalnom dobu.Fintech inovacije i njihov utjecaj na tradicionalno bankarstvo nezaobilazno modificiraju poslovne modele koje su banke desetljećima usavršavale. S pojavom agilnih fintech poduzeća, tradicionalne banke su prisiljene revidirati svoje operativne strategije, upravljačke strukture i pristupe klijentima. Agilnost i inovativnost postaju ključni faktori u očuvanju relevantnosti na tržištu koji postaje sve zasićeniji novim tehnološkim financijskim rješenjima.

Kako bi se suprotstavila konkurenciji, svaka banka mora razmotriti implementaciju digitalnih tehnologija poput blockchaina, koji omogućuje transparentnije i efikasnije transakcije, ili umjetne inteligencije, koja može automatizirati i optimizirati procese poput kreditne analize i rizik menadžmenta. Fintech poduzeća su pokazala da mogućnost brzog odobravanja kredita i personaliziranih financijskih savjeta putem algoritama može privući velik broj korisnika, stoga banke moraju usvojiti slične inovacije kako bi zadržale svoje klijente.

Dodatno, fintech inovacije i njihov utjecaj na tradicionalno bankarstvo potiču preispitivanje i rekonfiguraciju izvora prihoda.

Provizije od transakcija, koje su nekada bile značajan dio prihoda, sada su pod pritiskom zbog niskotarifnih ili besplatnih usluga koje nude fintech kompanije. Banke su također prisiljene razvijati nove proizvode, poput API-a (Application Programming Interface) koji omogućavaju integraciju s trećim stranama, stvarajući novu vrijednost i otvarajući nove prihodovne modele.

U okruženju gdje se lojalnost kupaca sve više temelji na korisničkom iskustvu, banka se mora prilagoditi i uložiti u tehnološke platforme koje omogućavaju intuitivno online bankarstvo, mobilne aplikacije i personalizaciju usluga. Uspjeh u ovom novom okruženju ovisi o spremnosti tradicionalnih banaka da prihvate promjene koje fintech donosi i da proaktivno sudjeluju u oblikovanju budućnosti financijskih usluga. Integracija fintech inovacija više nije pitanje izbora, već nužnosti za bankarsku industriju koja se želi održati na tržištu koje se konstantno mijenja.Kako bi se nosile s izazovima koje postavljaju fintech inovacije i njihov utjecaj na tradicionalno bankarstvo, banke su primorane na značajne prilagodbe. Potreba za transformacijom je imperativ u održavanju konkurentnosti na tržištu koje diktiraju brza, efikasna i prilagođena korisnička iskustva. Prilagodba uključuje ne samo uvođenje novih tehnologija, već i promjenu korporativne kulture, unaprjeđenje regulativnih okvira i razvoj partnerstava s fintech kompanijama.

Jedna od ključnih prilagodbi jest ulaganje u edukaciju i razvoj vještina zaposlenika, kako bi se osiguralo da osoblje može podržati nove tehnologije i procese. Banka koja ulaže u svoje ljude, stvara temelj za usvajanje inovacija i osigurava da je tim spreman za nove izazove koje donosi digitalno doba. Pored toga, prilagodba podrazumijeva i redizajniranje korisničkog sučelja te simplifikaciju procesa kako bi usluge bile intuitivnije i prikladnije za korisnike koji traže brzu i jednostavnu uslugu.

Fintech inovacije i njihov utjecaj na tradicionalno bankarstvo također potiču banke na razmišljanje o novim poslovnim modelima.

Ovo uključuje diverzifikaciju usluga, kao što su financijsko savjetovanje putem digitalnih platformi ili razvoj alata za upravljanje osobnim financijama. Banka koja se odluči za ovakav smjer mora biti spremna na stalno testiranje i iteraciju svojih proizvoda kako bi se prilagodila zahtjevima tržišta.

Izazovi koje fintech inovacije predstavljaju tradicionalnom bankarstvu odražavaju se u neophodnosti promjene strateškog usmjerenja banaka. To uključuje pristupanje otvorenoj suradnji s fintech firmama, gdje banke mogu iskoristiti inovativne tehnologije i istovremeno pružiti svoju regulativnu stručnost i povjerenje koje su izgradile tijekom vremena. U tom kontekstu, ključno je pronaći ravnotežu između očuvanja sigurnosti i privatnosti klijenata te pružanja naprednih i prilagođenih financijskih rješenja. Prilagodba bankarskog sektora na fintech izazove zahtijeva spremnost na kontinuirano učenje i evoluciju, čime se osigurava da banka ostane relevantna i prosperitetna u budućnosti financijskih usluga.

Tagovi: